ボリンジャーバンドの1σを使ったトレード手法を解説!1σが順張りに向いている理由とは

ボリンジャーバンドを使った取引手法というと、σラインを使った逆張り取引を知っている方も多いでしょう。

しかしボリンジャーバンドは順張り取引にも向いているインジケーターなのです。

またボリンジャーバンドのさまざまな構成要素の中でも、特に1σラインを使う順張りを使って見るのがオススメです。

「なぜ1σラインを順張り取引で使うと良いのか」

「具体的にどうやって1σラインを順張りに使うのか」

ボリンジャーバンドの1σラインを使った順張り手法と聞くと、上記のような疑問を持つ方も多いのではないでしょうか。

結論、ボリンジャーバンドの1σラインを使うと、トレンドの初動からポジションを保有でき、高いリスクリワードレシオを期待できるのです。

この記事では、ボリンジャーバンドの1σラインを使った順張り手法について以下の8つの項目で詳しく解説していきます。

- ボリンジャーバンドとは

- ボリンジャーバンドのσラインが表す意味

- ボリンジャーバンドのσラインで分かる3つのこと

- ボリンジャーバンドのσラインは順張り取引に使う

- ボリンジャーバンドの1σラインをまずは使って見よう

- ボリンジャーバンドの1σラインを使った取引手法

- ボリンジャーバンドの1σを使った順張りで見るべき2つのポイント

- まとめ

ボリンジャーバンドとは

ボリンジャーバンドとは、センターバンド(移動平均線)と数種類のσラインによって構成されるトレンド系インジケーターです。

≫テクニカル分析で活用されるトレンド系インジケーターとは?具体的な活用方法も解説!

センターバンドでトレンドの方向、σラインで相場のボラティリティと、1つのインジケーターで2つのことが分かるのが特徴です。

具体的には、センターバンドとして移動平均線を表示するので、移動平均線の向いている方向がトレンドの方向となります。

またσラインは、相場のボラティリティが大きくなると拡大し、小さくなると縮小します。

このようにボリンジャーバンドは、視覚的に分かりやすく相場状況を把握できることからも、多くのトレーダーに利用されるインジケーターなのです。

ボリンジャーバンドの基礎については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫ボリンジャーバンドとは?見方やテクニカル分析での使い方を解説!

ボリンジャーバンドのσラインが表す意味

ボリンジャーバンドのσラインの拡大・縮小をみることで相場のボラティリティが分かると解説しましたが、なぜ分かるのかもう少し詳しくみていきましょう。

ボリンジャーバンドのσラインは、以下の計算式で算出されます。

±Nσ = n日の移動平均線 ± n日の標準偏差 × N

例えば1σラインの計算式は以下の通りです。

1σ = n日の移動平均線 + n日の標準偏差 × 1

計算式をみて分かる通り、σラインは移動平均線に標準偏差を足す、または引くことで計算されています。

σラインの計算にデータのばらつきを示す統計学的な指標「標準偏差」を用いることで、σラインを見ると価格のばらつき具合、つまりボラティリティが分かるのです。

ボリンジャーバンドの計算方法については、以下の記事を参考にしてください。

≫ボリンジャーバンドの計算方法を解説!標準偏差が表す意味も紹介!

ボリンジャーバンドのσラインで分かる3つのこと

ボリンジャーバンドのσラインを見ることで、以下の3つがわかります。

- トレンドの始まり

- 相場の過熱感

- トレンド終了

その1:トレンドの始まり

相場にトレンドが発生すると、ボリンジャーバンドのσラインが拡大します。これは上昇トレンドでも下落トレンドでも変わりません。

またトレンドが明確になるとセンターバンドもトレンド方向に傾きだすので、σラインの拡大とセンターバンドの傾きの2つを利用することでトレンドの始まりを把握できます。

一方レンジ相場では、ボリンジャーバンドのσライン、センターバンドともに平行になるのです。

このようにボリンジャーバンドで相場状況を的確に分析することで、相場状況に合ったトレード手法を取れるようになります。

その2:相場の過熱感

ボリンジャーバンドのσラインと相場価格の位置関係を見ることで相場の過熱感が分かります。

先ほど解説しましたが、σラインは価格のばらつきを表す指標です。

したがって相場価格が±2σライン、±3σラインを超えているということは、買われすぎ、または売られすぎの状態にトレーダーのポジションが傾いていると判断できるのです。

相場の過熱感が分かれば、ポジション決済の目安が明確になります。

以下のσライン内に相場価格が収まる確率の表は、相場の過熱感を把握する際に役立つので覚えておきましょう。

| σライン名 | 価格が収まる確率 |

| ±1σ | 約68.3% |

| ±2σ | 約95.4% |

| ±3σ | 約99.7% |

その3:トレンド終了

トレンドが終了に近づくと、ボリンジャーバンドのσラインは縮小していきます。

トレンド発生時と同様、σラインの縮小と共に、センターバンドの傾きも緩やかになることからもトレンド終了が分かります。

特に相場の過熱感とトレンド終了のサインが重なると、より強いトレンド転換のサインとなることは覚えておきましょう。

このようなトレンド終了のサインは、順張りポジションの決済や逆張り取引に活用できます。

ボリンジャーバンドのσラインは順張り取引に使う

ボリンジャーバンドのσラインを使った逆張り手法が、オーソドックスな使い方として多くのトレーダーに知られています。

しかしトレード初心者は、相場のトレンド方向に沿ってポジションを保有する「順張り取引」にまずσラインを使うようにしましょう。

±2σライン、±3σラインに相場価格が収まる確率が95%を超えていることから、一見σラインを基準にした逆張り取引は成功しそうに思えます。

しかし実際は一時的に±2σ・±3σラインを一度超える、または下回ってからライン内に反転する、つまりだましが発生するケースも多々あるのです。

また万が一、σラインを超えたのがだましではなくトレンド発生のサインである場合、損切り基準がわかりづらい点でも、逆張りはリスクが高いのです。

したがってσラインを使うことに慣れるまでは、低リスクで大きな利益が狙える順張り取引にσラインを使いましょう。

ただし相場状況さえ的確に把握できれば、逆張り取引にも十分σラインを使えます。

ボリンジャーバンドを使った逆張り手法については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫ボリンジャーバンドを使った逆張り手法を紹介!逆張りが使える状況も解説!

ボリンジャーバンドの1σラインをまずは使って見よう

ボリンジャーバンドのσラインには、1σ、2σ、3σの主に3種類がありますが、最も順張りに適しているのは1σラインです。

1σラインに価格が収まる確率は2σラインや3σラインと比べて低くはありますが、それでも約68.3%とボラティリティの高まりを把握するには十分です。

2σ、3σラインを超えたことをトレンド発生とみなすとより明確なトレンドに乗れますが、すでにトレンド発生時となってしまうケースも多く、少しタイミングが遅れてしまいます。

トレンド発生のサインとして信頼性が高くはありませんが、トレンド初動からポジションを保有できて高いリスクリワードレシオを期待できることが1σラインを使うメリットです。

1σラインを超える、または下回るのをトレンド発生の基準として、2σと3σラインはトレンドの強さや、相場の過熱感を確認するために利用するのが基本です。

ボリンジャーバンドの1σラインを使った取引手法

ボリンジャーバンドの1σラインを使った順張りの取引手法を紹介していきます。

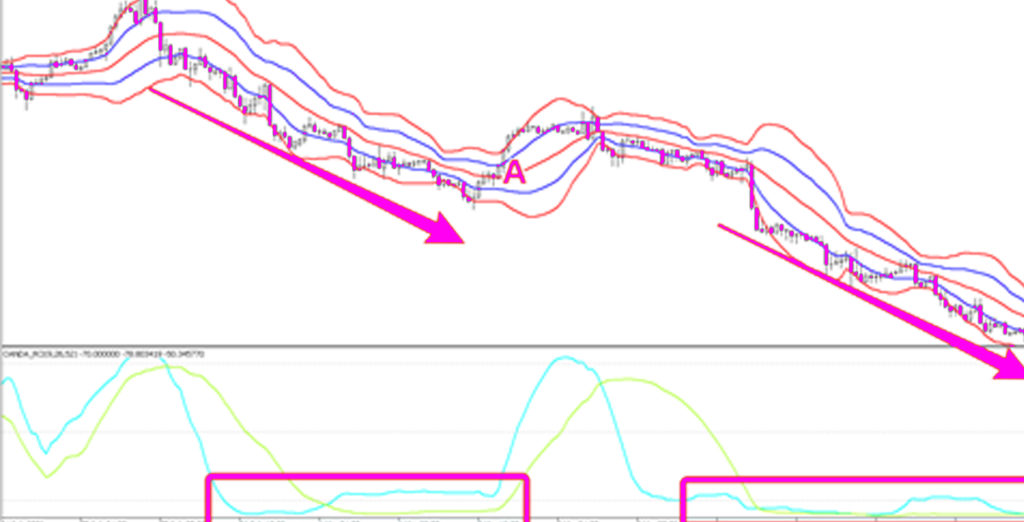

まずは1σラインの拡大と、センターバンドの方向をみてトレンド発生の予兆を確認します。

センターバンドが明確に傾き、かつ相場価格が1σラインを超えた瞬間がエントリータイミングです。

買いエントリーと売りエントリーのタイミングは以下の通りです。

・買いエントリー:移動平均線より相場価格が上にある状態で、1σラインを上回ったタイミング

・売りエントリー:移動平均線より相場価格が下にある状態で、-1σラインを下回ったタイミング

例えば買いエントリーの場合、移動平均線より相場価格が上にあると、現相場では買い手が

有利だと分かります。

そして相場価格が1σラインを上回り、相場のボラティリティが高まったのを確認して、そのボラティリティの高まりを利用して順張りエントリーをするのです。

ポジション決済は、±2σまたは±3σラインタッチで行います。

ただし主要な水平線を突破したなど、トレンドがさらに続きそうであれば、明確なトレンド転換サインがあらわれるまでポジションを保有してもよいでしょう。

損切りは、買いの場合は移動平均線を下回る、売りの場合は移動平均線を上回ったタイミングで行います。

ボリンジャーバンドの1σを使った順張りで見るべき2つのポイント

ボリンジャーバンドの1σラインを順張りに使う際は以下の2つのポイントに注目してください。

- トレンド発生前のレンジ相場の長さ

- 上位足でもトレンドが発生しているかどうか

その1:トレンド発生前のレンジ相場の長さ

ボリンジャーバンドの1σラインを使って順張り取引をする際は、トレンド発生までにどれだけの期間レンジ相場が続いたのかにも注目しましょう。

レンジ相場では、多くのトレーダの「買い」「売り」の思惑が混在しており、買い・売り両方のポジションが拮抗している状態のために相場が動けないでいるのです。

したがってレンジ相場の期間が長ければ長いほど、いざそのレンジをブレイクすると多くの損切り注文が発生するので強いトレンドが発生する確率が高いのです。

またレンジ相場内であっても、1σを使った順張りエントリーの基準を満たしているような状況が発生することもあります。

そこでレンジ相場がある程度続いた状況をエントリーポイントとして絞ることで、だましにあう確率を抑えられ、効率よく利益を狙えるようにもなります。

その2:上位足でもトレンドが発生しているかどうか

1σラインを使って順張り取引をする際は、上位足でも同じ方向のトレンドが発生しているかどうかも確認しましょう。

1σラインを使ってエントリーをする方向と上位足のトレンド方向が同じだと、上位足の大きなトレンドに乗れるので、より大きな利益が期待できます。

逆に上位足のトレンド方向が逆方向だと、1σラインで確認できたトレンドは上位足の押し目や、戻りにすぎず、すぐに損切りとなってしまう確率が高まります。

順張り取引の精度を高めたい方は、エントリー前に上位足を確認することも意識してみてください。

まとめ

ボリンジャーバンドの1σラインを使った取引手法について、なぜ1σラインを順張り取引で使うのかから具体的な取引手法に至るまで詳しく解説しました。

トレード初心者には、ボリンジャーバンドを順張り手法で使うことがオススメです。

そして1σラインを使った順張りは、高いリスクリワードレシオを期待でき、エントリーシグナルもシンプルなのです。

1σラインを使った順張りに慣れてきたら、レンジ発生前のレンジ相場の長さや上位足のトレンドの方向性を確認してより期待値を高めることを意識してみましょう。

また1σラインを順張りで使って、トレンド転換時に2σ・3σラインを逆張りで利用できるようになるとよりトレードチャンスを増やせます。